Se retrouver face à un refus systématique de rachat de crédit peut s'avérer très déconcertant, en particulier lorsque l'on traverse une période financière délicate. Vous vous demandez quelles démarches entreprendre après un refus de rachat de crédit ? Quels sont les recours possibles lorsque l'on fait face à un refus de regroupement de crédit ? Les epxerts de My Legacy mettent à votre disposition des solutions adaptées pour surmonter l'obstacle d'un rachat de crédit non accordé !

My Legacy vous explique en détail quelles sont les raisons d'un refus de rachat de crédits et quelles sont les alternatives à privilégier selon votre situation.

Le rachat de crédits, aussi appelé rachat de prêts ou encore regroupement de crédits, consiste à rassembler plusieurs prêts en un seul et unique prêt. Ce regroupement peut reprendre tous types de crédits, que ce soit des crédits immobiliers ou alors des crédits à la consommation. Dès lors que vous avez plusieurs crédits en cours vous pouvez mettre en place une restructuration de crédits.

Le rachat de crédits n’est pas exclusivement réservé aux personnes endettées, il existe de nombreux cas de figure où le regroupement de crédits est utile :

Admettons que vous soyez déjà propriétaire de votre résidence principale et que vous ayez un prêt travaux en cours pour embellir votre maison ainsi qu’un prêt auto. Vous décidez de franchir un nouveau pas en vous lançant dans un investissement locatif. Oui mais voilà, votre taux d’endettement atteignant 45% vous aurez du mal à convaincre les banques de vous prêter une nouvelle somme d’argent.

En regroupant vos crédits en un seul vous allez réduire vos charges mensuelles et donc mathématiquement réduire votre taux d’endettement.

Même constat que plus haut, si votre taux d’endettement est trop élevé, vous ne pourrez pas financer vos nouveaux projets personnels tel que :

etc…

La restructuration de prêts est une nouvelle fois une solution.

Si les fins de mois sont trop difficiles car vous avez beaucoup de crédits en cours, vous pouvez vous donner un second souffle en mettant en place un rachat de crédits. En augmentant la durée des différents crédits que vous avez vous pourrez baisser vos mensualités. Par exemple, au lieu de payer 789€ de mensualités, avec le regroupement de crédits vous pourrez baisser vos mensualités à 354€ (c’est un exemple à titre indicatif, il convient de faire une simulation pour savoir quel serait votre réel gain).

Attention tout de fois, prolonger la durée du crédit signifie que le coût total de votre crédit sera plus important.

Tout comme un prêt classique, les organismes proposant de mettre en place une restructuration de crédits ont également des critères bien précis pour accepter ou non un rachat de crédits. Il peut donc arriver que dans certains cas les banques refusent votre demande.

Nous allons ensemble voir quels peuvent être les motifs de refus de regroupement de crédits et surtout quelles sont les alternatives.

Contrairement à ce que les gens peuvent penser, certains dossiers de regroupement sont refusés. En effet, les banques qui proposent ce type de montage ont les mêmes exigences que les banques “classiques”, à savoir : prendre le moins de risque possible sur un dossier pour sécuriser le remboursement des sommes prêtées. Ainsi, selon leurs propres critères elles peuvent ou non accepter votre dossier.

Comment faire face à un refus de rachat de crédit ?

Voyons quels peuvent être les critères de refus :

Si vous ne payez pas vos mensualités pendant deux mois d'affilée, la banque prêteuse peut vous enregistrer sur le fichier de la Banque de France (fichier FICP). Dès que lorsque vous êtes inscrit au Fichier des incidents de remboursement des crédits aux particuliers, cela peut entraîner des complications. La conséquence la plus contraignante est l’interdiction de souscrire un prêt immobilier. Il en va de même pour le regroupement de crédits. Si vous êtes fiché FICP, malheureusement l’organisme de crédits n'accédera pas à votre demande.

Il existe heureusement une alternative au rachat de crédits si vous êtes fiché à la Banque de France, astuce que nous verrons un peu plus bas dans l’article.

Une utilisation abusive d’une carte bleue (alors que vous n’avez pas les fonds nécessaires) ou alors l’édition de plusieurs chèques sans approvisionnement sont des raisons qui pourraient entraîner un fichage sur le fichier central des chèques. Même constat que pour le fichage FICP : aucune banque ne vous octroiera un prêt immobilier, un prêt personnel ou même un regroupement de crédits. En effet, votre profil sera jugé trop risqué.

Encore une fois, il reste une solution pour pouvoir résoudre votre problème.

Si vous avez rempli un dossier de surendettement, alors il vous sera impossible de faire une restructuration de crédits. Ce qui est assez logique étant donné qu’une situation de surendettement est souvent le résultat d’un problème pour honorer les différentes dettes que vous pouvez avoir. Le rachat de crédits va certes faire baisser vos mensualités, mais il va également augmenter le coût total de votre crédit. En cas de gros surendettement, il existe des solutions.

3eme cas de figure qui peut amener à un refus de rachat de prêts : un taux d’endettement trop élevé. Vous allez dire : “Je pensais pourtant que le principe même du regroupement de prêts était de pouvoir réduire son taux d’endettement ?”, et vous aurez raison. Cependant, l’établissement financier a certains seuils qu’il ne souhaite pas dépasser.

Lors de votre demande de rachat de crédits, les banques vont vérifier si vous êtes éligible à leurs critères d’acceptation. Il faut bien avoir en tête que chaque organisme financier aura son propre critère, il est donc nécessaire de faire des demandes chez plusieurs organismes bancaires pour essayer de maximiser vos chances de réussite, ou alors, vous pouvez passer par un courtier en rachat de crédits.

Voici quelques critères qui peuvent être pris en considération :

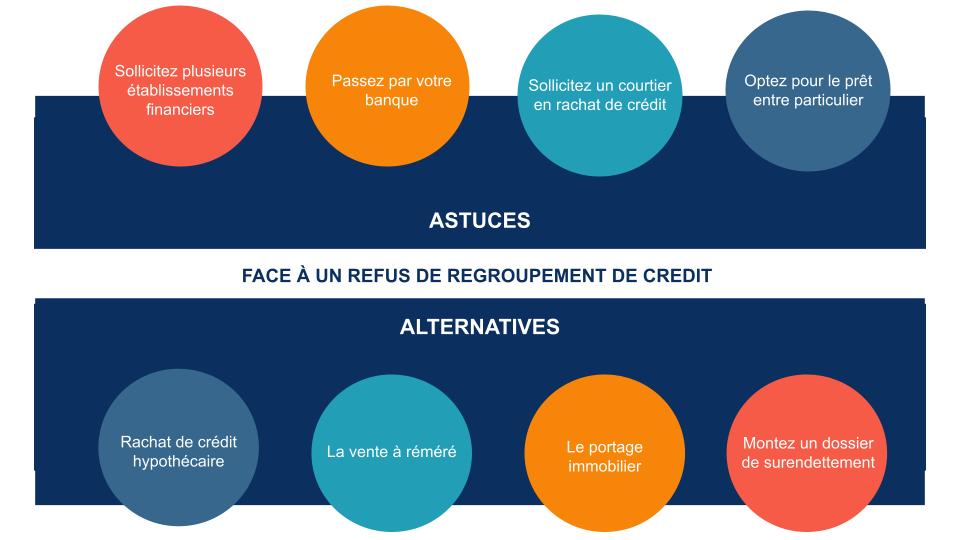

Maintenant que nous savons quels pourraient être les différents motifs de refus d’un regroupement de crédits, nous allons passer à la partie qui est sans doute la plus intéressante : que faire en cas de refus ? Quelles sont mes alternatives ?

Les conditions d’acceptation de dossier se durcissent de plus en plus, surtout avec cette période instable que nous visons. Il n’est donc pas rare que votre demande de rachat de crédits puisse être refusée. Heureusement, il existe des alternatives pour contourner votre premier refus.

Le premier conseil est certes évident, mais il est tout de même important de le rappeler. Tout comme les demandes de prêts immobiliers classiques, il est fortement conseillé de faire appel à plusieurs organismes proposant des solutions de restructuration de crédits. Cela maximisera vos chances. En effet, chaque organisme a ses propres critères d’acceptation, ce qui ne peut pas passer pour un organisme pourrait passer pour un autre. Pour cela il est conseillé de comparer les différentes offres qui existent sur le marché.

Vous pouvez également faire la demande directement à votre banque qui gère votre dossier. En effet, elle connaît votre dossier sur le bout des doigts et pourrait réfléchir avec vous à une solution avantageuse.

Certes, les courtiers en rachat de crédits ont un coût, mais ce coût est très rapidement rentabilisé. Etant donné que les courtiers travaillent exclusivement avec les organismes financiers, cela leur permet d’avoir des avantages que vous ne pourriez pas avoir en direct avec la banque. En remplissant le formulaire suivant, vous serez contacté par des experts en rachat de crédits.

Si toutes les banques vous refusent votre demande de rachat de prêts, vous pouvez opter pour une alternative qui est de plus en plus utilisée : le prêt entre particuliers. Ce type de prêt convient parfaitement pour les personnes faisant face à des refus de financement de banque classique. Le réel avantage du prêt entre particuliers réside dans le fait qu’il s’adresse à tous, que vous soyez fiché à la Banque de France ou que vous soyez chômeur, vous pourrez bénéficier d’un crédit entre particuliers.

Soit vous décidez de faire un prêt entre particuliers avec quelqu’un de votre famille par exemple où vous vous mettez d’accord en avance sur les termes du contrat (le taux, les mensualités etc…) ou alors vous pouvez faire appel à des organismes spécialisés. Dans le second cas, les conditions du contrat de prêt seront déjà établies avant. En règle générale, il est possible d’emprunter de petites sommes d’argent (entre 100€ et 4000€) pour une courte durée selon les plateformes de financement participatif. Ces plateformes de financement solidaire en ligne rassemblent l’argent d’investisseurs particuliers pour au final les distribuer (sous forme de micro-crédit) aux emprunteurs.

Cette solution est réservée uniquement aux propriétaires. En soumettant une garantie solide par l’hypothèque de votre bien immobilier vous pourrez accéder beaucoup plus facilement à un regroupement de crédits. Cette garantie va permettre aux établissements bancaires de se protéger en cas de non-paiement des sommes engagées. Concrètement, qu’est-ce que cela implique une garantie hypothécaire ? Si vous n’arrivez pas à rembourser vos échéances, alors la banque pourra saisir votre bien immobilier pour se faire rembourser.

Très peu connue du grand public, la vente à réméré est une solution drôlement efficace lorsque vous avez essuyé des refus de toutes les banques. Si vous avez un besoin urgent en liquidité (que cela soit pour régler des dettes ou alors pour financer un projet) vous pouvez mettre en place une vente à réméré. En quoi consiste une vente à réméré ? Pour schématiser cette technique, voici les principales étapes :

Dans le même principe que la vente à réméré, il existe le portage immobilier. Cette vente est également une vente avec faculté de rachat. Néanmoins quelques différences demeurent :

Pour prévenir un éventuel refus lors d'une demande de regroupement de crédits, voici une série de recommandations pertinentes :

👉 Conseil My Legacy

Quels organismes bancaires prêtent plus facilement les rachats de crédits ?

Si vous sentez que vos difficultés financières ne sont pas passagères mais quel risque de perdurer dans le temps, vous pouvez déposer un dossier de surendettement à la Banque de France. La Commission de surendettement peut vous aider à mettre en place un plan de redressement pour essayer d’assainir votre situation financière. Une fois avoir retrouvé un équilibre financier, vous pourrez aspirer de nouveau à des rachats de crédits ou des prêts classiques. N’hésitez pas à consulter notre guide complet sur le surendettement, vous pourrez y trouver les réponses que vous cherchez.